2024年の確定申告の提出期間は、2024年2月16日(金)から3月15日(金)までです。

我が家は元個人事業主やら不動産投資やらと毎年確定申告する習慣がありますが、2023年は出産とW育児休業を経験した年となりました。

初めての出産や育休だけに確定申告がちゃんとできるか心配ですよね。

先だって2024年の確定申告を終えた筆者が育休中の確定申告のポイント4選を解説します。

※例年1月初旬あたりからe-Taxによる確定申告作成が可能です

我が家の状況

・夫婦共働き

・6月出産

・W育児休業中

本記事のポイント

・手当金は収入にならない

・赤ちゃんは扶養控除なし

・出産費は医療費控除になる

・ふるさと納税は年収300万以上が無難

こぉ

こぉ年末調整してても確定申告することで税の勉強になるよ!

手当金は収入にならない

出産、育業にあたっては以下のような手当金があります。

出産手当金

育児休業給付金

出産一時金

児童手当

自治体/会社の出産祝い金

ありがたいと思いつつ結局は支出の方が大きく、総じて出産・育児はお金がかかるのが現実です。

ただこれらの手当金はすべて非課税所得になるため所得税がかかりません。

そのため手当金は年収/収入には含めないため確定申告に書く必要ありません。

国からのお祝い金としてありがたく使っていきましょう。

国からもらったお金に税金払う必要なし!

国以外もあるけどまあありがたく!

赤ちゃんは扶養控除なし

扶養控除についてよく知らない時は「子供を扶養にいれたし税控除されるのかな?」となんとなく思っていましたが普通に間違いでした。

子供が扶養控除の対象になるには「16歳以上」という条件があります。

これは16歳まで児童手当がある代わりに控除は対象外ということのようです。

つまり確定申告的には扶養控除について今まで通り何もしなくていい ということになります。

赤ちゃんは扶養控除なし!

なお、現在は児童手当が18歳まで延長する検討があります。

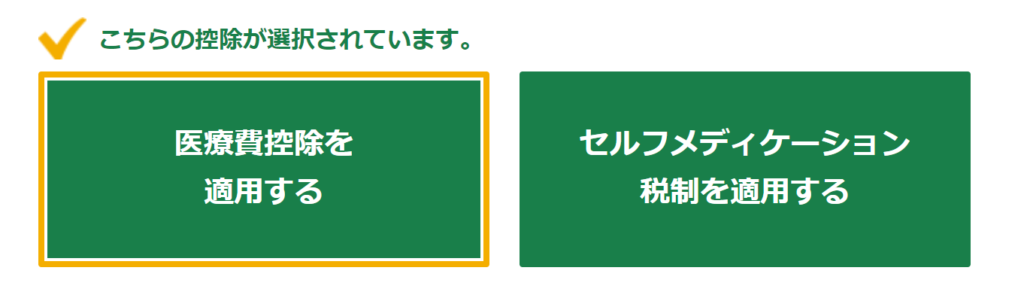

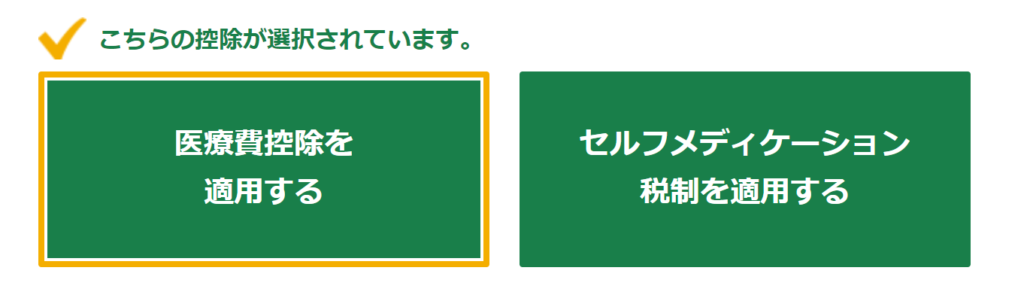

出産費は医療費控除になる

年間の医療費が10万円を超えた時に医療費控除を利用できます。

普通に暮らしていると年10万円越えはあんまりないと思いますが、出産費用も医療費控除の対象にできるとなると使わない手はありません。

医療費控除の対象になるもの

妊婦健診費用

通院の交通費

出産費用

我が家も出産費は約50万円かかりました。

出産一時金をもらった上で50万円かかるので家計的には結構痛いです。

子供を産むことにお金的なハードルがある以上、少子化は解消は遠い気がします…。

ちなみに帝王切開は保険適用となるため高額療養費が支給されます。

申告制なので加入している保険組合に要確認です。

そして2023年は妻ひぃちゃんのICLもあり我が家の医療費は約100万でした。

医療費は家族で合算できるよ!

所得から約100万の控除がされるのはかなり大きいですが、今回は育児休業中の話。

ただでさえ少ない収入/所得に医療費控除があってもあまり恩恵が得られないケースも出てきます。

特に次項のふるさと納税の話と絡めてご説明します。

ふるさと納税は年収300万以上が無難

我が家でも毎年定番のふるさと納税ですが育児休業中は悩みました。

ネットで調べてみると「年収201万以上ならふるさと納税やった方がいい」という情報がありました。

試算したところ大体年収200万になりそうだったので育児休業中でもふるさと納税をやりました。

実際に育業中の年収は約200万でしたが、蓋を開けてみたらふるさと納税をやらなくても所得税の還付金は変わらないという結果でした。

この失敗から得た教訓が「育児休業中のふるさと納税は年収300万以上が無難」です。

控除とは年収ではなく所得から引かれます。

そのため一概に年収〇〇ならというのは目安であり実際はご自身の所得でシミュレーションすることをオススメします。

例えば我が家の場合は不動産収支がマイナス計上されるため一般的な会社員としての所得より低くなります。

以下は一般的な雇用状況に基づいた簡単なシミュレーションです。

年収200万の場合

所得:約130万

社会保険料控除:約20万

基礎控除:48万

医療費控除:62万(上限)

ネットで出てくる育休中でもふるさと納税をやっていいと言われる年収200万のケースです。

所得が130万=控除できる上限値になるため、130万から社会保険控除20万と基礎控除48万を考慮(引き算)すると62万になります。この残り62万が「医療費控除の上限62万」になります。

出産費の平均は50万ほどです。

それに妊婦健診費用や通院の交通費、他諸々の医療費を足すと62万などすぐに超えてしまいます。

実際の出産年の医療費は平均的には70万くらいでしょうか。

通常、医療費控除もされた残りが課税所得となり、そこに税率がかかり所得税が決まります。

課税所得がゼロなら所得税もゼロです。

所得税がゼロなのでふるさと納税による寄付金控除の余地はありません。

実際、我が家の医療費が100万でした。

不動産収支とあわせて所得が100万しかなかったので医療費控除だけで課税所得がマイナス(帳簿上はゼロ)になってしまいました。

ふるさと納税による寄付金控除も入力しましたが、寄付金控除がなくても課税所得はゼロのままで還付金も変わりませんでした。

医療費控除をちゃんと考えられてなかった…!

年収300万の場合

所得:約200万

社会保険料控除:約40万

基礎控除:48万

医療費控除:112万(上限)

年収300万の場合は所得が200万ほどあるので社会保険控除40万と基礎控除48万を引くと残りが112万円になります。

出産年の医療費平均を70万とすると42万の課税所得が残ります。

課税所得42万の所得税は約2万ほど。

これならふるさと納税による寄付金控除の余地があります。

実際には約1万円ほどの寄付ができるはずです。

ただしiDeCoなどの小規模企業共済や生命保険控除などがある人は年収300万では恐らくギリです。

年収400万以上ならほぼ確実にふるさと納税の恩恵を受けられると思われます。

iDeCoの掛金控除がなくても還付金が変わらなかった…ショック!

まとめ

いかがでしたでしょうか。

ちょっと複雑なシミュレーションも行いましたが税金とは仕組みを知らない人ほど多く徴収されてしまうものです。

子供ができる大事な年だからこそ、税についてもぬかりなく対応していきましょう。

ポイント

・手当金は収入にならない

・赤ちゃんは扶養控除なし

・出産費は医療費控除になる

・ふるさと納税は年収300万以上が無難

実は最後のシミュレーションで書いたことはふるさと納税サイトによくある「詳細な控除上限額シミュレーション」で確認することができます。

簡易シミュレーションだと家族構成や年収しか入力する項目がないので参考になりませんが、詳細版なら社会保険控除額、医療費控除額を入力した上でふるさと納税による寄付金控除額の上限値をシミュレーションしてくれます。

特に出産年、育休年の「医療費控除額」は特別です。

私たちのような失敗をする前に…育休中の確定申告にはお気をつけください!